Wielu początkujących, ale i doświadczonych inwestorów zastanawia się, ile osób faktycznie traci pieniądze na giełdzie. To kluczowe pytanie, które pomaga zrozumieć ryzyko i wyzwania związane z rynkami finansowymi. W tym artykule, bazując na rzetelnych danych i moim doświadczeniu, przedstawię konkretne statystyki strat, przeanalizuję ich główne przyczyny od psychologicznych pułapek po błędy strategiczne oraz, co najważniejsze, wskażę praktyczne sposoby, jak zwiększyć swoje szanse na sukces i chronić kapitał.

Większość inwestorów detalicznych na rynku Forex i CFD traci pieniądze poznaj statystyki i przyczyny

- Około 70-80% klientów detalicznych na rynku Forex i CFD w Polsce ponosi straty, co potwierdzają raporty KNF.

- Na rynku akcji brak jest precyzyjnych danych, ale odsetek tracących jest niższy, zwłaszcza w długim terminie.

- Główne przyczyny strat to błędy psychologiczne (strach, chciwość), brak planu inwestycyjnego, ignorowanie zarządzania ryzykiem i ślepe zaufanie do "porad".

- Dźwignia finansowa na rynku instrumentów pochodnych znacząco potęguje ryzyko i jest kluczowym czynnikiem wysokich statystyk strat.

- Kluczem do sukcesu jest edukacja, długoterminowy horyzont inwestycyjny i konsekwentne zarządzanie ryzykiem.

Prawda o stratach: ile osób faktycznie traci na giełdzie?

Kiedy rozmawiamy o stratach na giełdzie, kluczowe jest rozróżnienie między rynkiem akcji a rynkiem instrumentów pochodnych, takich jak Forex czy CFD. To właśnie na tym drugim statystyki są najbardziej brutalne i transparentne. Zgodnie z regularnymi raportami Komisji Nadzoru Finansowego (KNF), odsetek klientów detalicznych ponoszących stratę na rynku pozagiełdowych instrumentów pochodnych w Polsce systematycznie oscyluje w granicach 70-80%. Przykładowo, w 2022 roku aż 79% aktywnych klientów zanotowało stratę, a w 2024 roku odsetek ten wyniósł 71%. Co więcej, łączna wartość strat poniesionych przez klientów wielokrotnie, bo ponad czterokrotnie, przewyższała łączną wartość zysków. Te liczby wyraźnie pokazują, że handel na rynku Forex i CFD jest niezwykle ryzykowny dla inwestorów detalicznych.

A co z rynkiem akcji? Dlaczego brakuje precyzyjnych statystyk i jakie są szacunki?

W przeciwieństwie do rynku instrumentów pochodnych, dla rynku akcji, w tym dla Giełdy Papierów Wartościowych w Warszawie, nie istnieją równie dokładne i publicznie dostępne statystyki dotyczące strat i zysków inwestorów indywidualnych. Wynika to z kilku przyczyn, m.in. z braku obowiązku raportowania takich danych przez domy maklerskie w ujęciu zagregowanym. Powszechnie przyjmuje się jednak, że odsetek tracących na rynku akcji jest niższy niż na rynku lewarowanych instrumentów pochodnych, szczególnie w długim horyzoncie czasowym. Moje obserwacje i doświadczenie wskazują, że dla inwestorów długoterminowych, którzy skupiają się na analizie fundamentalnej i dywersyfikacji, statystyki są znacznie korzystniejsze. Niestety, w przypadku krótkoterminowego handlu (tzw. day tradingu) na akcjach, szacunki mówią, że straty może ponosić nawet 90% graczy, co zbliża ten typ aktywności do ryzyka instrumentów pochodnych.Różnica, która rujnuje portfele: Jak dźwignia finansowa wpływa na odsetek tracących?

Jednym z kluczowych czynników, który drastycznie różnicuje statystyki strat między rynkiem akcji a rynkiem Forex/CFD, jest dźwignia finansowa. Dźwignia pozwala inwestorom kontrolować znacznie większą wartość aktywów, niż wynosi ich rzeczywisty kapitał. Oznacza to, że nawet niewielkie wahanie kursu może doprowadzić do proporcjonalnie ogromnych zysków lub, co niestety częstsze, do utraty znacznej części, a nawet całego depozytu. To właśnie ta cecha sprawia, że instrumenty pochodne są tak niebezpieczne dla niedoświadczonych inwestorów. KNF nie bez powodu podkreśla, że instrumenty te są przeznaczone wyłącznie dla doświadczonych inwestorów, świadomych ryzyka i posiadających odpowiednią wiedzę. Z mojej perspektywy, ignorowanie wpływu dźwigni to prosta droga do szybkiego wyzerowania konta.

Twój umysł na giełdzie: jak psychologia sabotuje inwestycje?

Nawet najlepsza strategia inwestycyjna może zostać zniweczona przez błędy psychologiczne. To właśnie strach i chciwość są dwoma najpotężniejszymi emocjami, które prowadzą do podejmowania irracjonalnych decyzji. Widząc rosnące ceny, wielu inwestorów, kierowanych chciwością i obawą przed przegapieniem okazji (FOMO), kupuje aktywa na szczytach, często po zawyżonych cenach. Gdy rynek zaczyna spadać, strach przed dalszymi stratami skłania ich do panicznej sprzedaży w dołkach, realizując tym samym straty. Co więcej, inwestorzy często zbyt szybko zamykają zyskowne pozycje, bojąc się, że rynek zawróci, jednocześnie trzymając się nierentownych inwestycji w nadziei na ich odbicie. To klasyczny scenariusz, który obserwuję na rynkach od lat.

"Na pewno odbije" pułapka niechęci do cięcia strat i jej konsekwencje

Jednym z najbardziej kosztownych błędów psychologicznych jest niechęć do realizacji strat. Inwestorzy często trzymają się tracących pozycji, żywiąc nadzieję, że "rynek na pewno odbije" i wrócą do punktu wyjścia. Jest to silnie powiązane z błędem zakotwiczenia, gdzie przywiązujemy się do ceny zakupu i nie chcemy zaakceptować, że nasza początkowa decyzja była błędna. Konsekwencje są zazwyczaj opłakane: mała strata zmienia się w dużą, a kapitał zostaje zamrożony w nierentownych aktywach, zamiast być zainwestowanym w bardziej perspektywiczne projekty. Z mojego doświadczenia wynika, że umiejętność szybkiego cięcia strat jest jedną z najważniejszych cech skutecznego inwestora.

Efekt stada i FOMO: Kiedy podążanie za tłumem prowadzi prosto w przepaść

Giełda to miejsce, gdzie łatwo ulec efektowi stada i FOMO (Fear Of Missing Out). Kiedy wszyscy wokół mówią o "gorącej spółce", która rośnie w zawrotnym tempie, naturalne jest, że chcemy dołączyć do wygranych. Niestety, podążanie za tłumem, zwłaszcza w przypadku "gorących spółek" czy bańek spekulacyjnych, często prowadzi do kupowania aktywów po zawyżonych cenach, tuż przed korektą lub pęknięciem bańki. Inwestorzy, zamiast przeprowadzić własną analizę, ślepo ufają, że skoro "wszyscy kupują", to musi to być dobra inwestycja. Moja rada jest prosta: kiedy wszyscy mówią o danej inwestycji, zazwyczaj jest już za późno na bezpieczne wejście.

Nadmierna pewność siebie: Dlaczego przecenianie swoich umiejętności jest tak kosztowne?

Kolejnym błędem poznawczym, który często kosztuje inwestorów, jest nadmierna pewność siebie. Po kilku udanych transakcjach łatwo jest uwierzyć, że posiadamy wyjątkowe umiejętności i jesteśmy lepsi od rynku. To zjawisko prowadzi do podejmowania nadmiernego ryzyka, ignorowania rzetelnej analizy, a także do zaniedbywania zarządzania ryzykiem. Inwestorzy z nadmierną pewnością siebie często otwierają zbyt duże pozycje, nie stosują zleceń stop-loss i są przekonani, że "tym razem na pewno się uda". Niestety, rynek szybko weryfikuje takie podejście, a konsekwencje bywają bolesne. Pokora i świadomość własnych ograniczeń to cnoty na giełdzie.

Błędy, które kosztują: jak uniknąć najczęstszych pułapek?

Poza pułapkami psychologicznymi, istnieje wiele błędów strategicznych i warsztatowych, które prowadzą do strat. Jednym z fundamentalnych jest brak jasno określonego planu inwestycyjnego i celów. Inwestowanie bez strategii to jak podróżowanie bez mapy prędzej czy później zgubisz drogę. Skuteczny plan powinien zawierać cele inwestycyjne (np. emerytura, zakup nieruchomości), horyzont czasowy, akceptowalny poziom ryzyka, zasady zarządzania kapitałem oraz kryteria wyboru i zamykania pozycji. Bez takiego planu decyzje są podejmowane impulsywnie, pod wpływem emocji, co jest receptą na porażkę.

Ignorowanie świętego Graala inwestowania: Czym jest dywersyfikacja i dlaczego jej brak jest niewybaczalny?

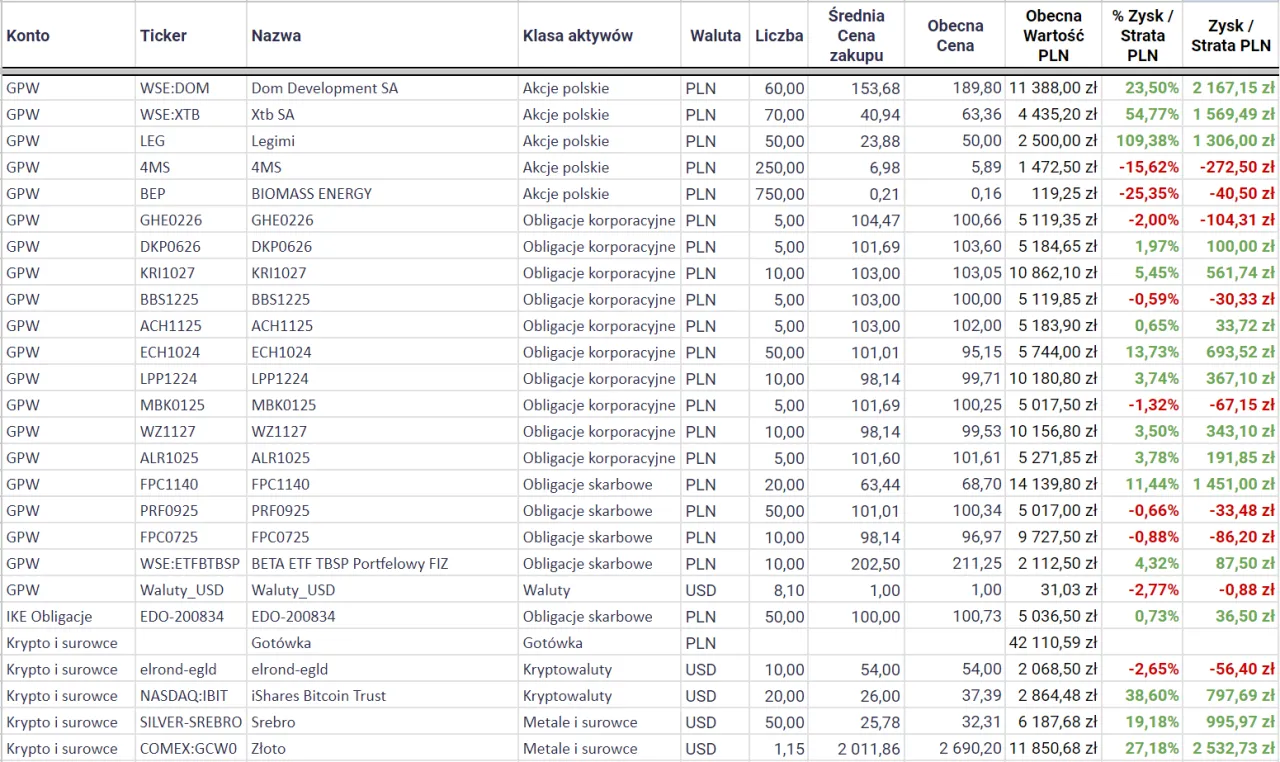

W świecie inwestycji dywersyfikacja portfela jest często nazywana "świętym Graalem" i nie bez powodu. Polega ona na rozłożeniu kapitału na różne klasy aktywów, branże i regiony geograficzne, aby zmniejszyć ryzyko. Brak dywersyfikacji, czyli koncentracja całego kapitału w jednej spółce lub branży, jest jednym z najpoważniejszych błędów strategicznych. Jeśli ta jedna inwestycja zawiedzie, cały portfel jest zagrożony. Moje doświadczenie pokazuje, że nawet najbardziej obiecująca spółka może napotkać nieprzewidziane problemy, dlatego nigdy nie powierzam całego kapitału jednemu aktywu.

"Słyszałem, że to pewniak" ślepe zaufanie do guru i influencerów finansowych

W dobie mediów społecznościowych i łatwego dostępu do informacji, inwestorzy są bombardowani "pewnymi" poradami i rekomendacjami od samozwańczych "guru" czy influencerów finansowych. Ślepe zaufanie do takich źródeł, bez własnej analizy i krytycznego podejścia, jest niezwykle ryzykowne. Pamiętajmy, że ci "eksperci" często mają własne interesy, a ich wiedza i doświadczenie mogą być ograniczone lub wręcz znikome. Zawsze należy weryfikować informacje, szukać wielu źródeł i przede wszystkim podejmować decyzje na podstawie własnej, rzetelnej analizy. Twój kapitał to Twoja odpowiedzialność.

Koncentracja na zysku, zapominanie o ryzyku: Jak brak zleceń `stop-loss` sabotuje Twoje wyniki?

Wielu inwestorów skupia się wyłącznie na potencjalnych zyskach, całkowicie ignorując zarządzanie ryzykiem. To kardynalny błąd. Kluczowym narzędziem w zarządzaniu ryzykiem są zlecenia stop-loss, które automatycznie zamykają pozycję, gdy cena aktywa spadnie do określonego poziomu, ograniczając tym samym potencjalne straty. Brak ich stosowania prowadzi do niekontrolowanych i często katastrofalnych strat, gdy rynek porusza się wbrew naszym oczekiwaniom. Zawsze powtarzam, że najpierw należy pomyśleć o tym, ile możesz stracić, a dopiero potem o tym, ile możesz zyskać. Ograniczanie strat to podstawa długoterminowego sukcesu.

Zmień statystykę: jak inwestować, by wygrywać?

Skoro wiemy już, co prowadzi do strat, przejdźmy do konkretnych działań, które pomogą Ci znaleźć się w gronie tych, którzy wygrywają. Jednym z najskuteczniejszych sposobów jest przyjęcie długoterminowego horyzontu inwestycyjnego. Rynek w krótkim terminie jest nieprzewidywalny i pełen szumu, ale w długim terminie ma tendencję wzrostową. Cierpliwość i siła procentu składanego to Twoi najlepsi sprzymierzeńcy. Inwestując długoterminowo, minimalizujesz wpływ krótkoterminowych wahań i dajesz swojemu kapitałowi czas na wzrost, czerpiąc z potęgi reinwestowanych zysków.Edukacja jako fundament: Gdzie szukać wiarygodnej wiedzy, by podejmować świadome decyzje?

Ciągła edukacja to absolutny fundament świadomego inwestowania. Bez solidnej wiedzy będziesz skazany na zgadywanie lub ślepe podążanie za innymi. Szukaj wiarygodnych źródeł, które dostarczą Ci rzetelnych informacji i narzędzi do samodzielnej analizy. Oto kilka propozycji:

- Raporty i publikacje KNF: Komisja Nadzoru Finansowego regularnie publikuje ostrzeżenia i raporty edukacyjne, które są bezcennym źródłem wiedzy o ryzyku i zasadach działania rynku.

- Renomowane instytucje finansowe: Banki inwestycyjne, domy maklerskie i fundusze inwestycyjne często oferują bezpłatne materiały edukacyjne, webinary i analizy rynkowe.

- Literatura fachowa: Klasyczne książki o inwestowaniu (np. Benjamina Grahama, Warrena Buffetta, Petera Lyncha) to skarbnica wiedzy, która przetrwała próbę czasu.

- Sprawdzone kursy i szkolenia: Wybieraj te prowadzone przez certyfikowanych ekspertów lub renomowane uczelnie.

Prowadzenie dziennika inwestycyjnego: Twoje narzędzie do nauki na własnych błędach

Prowadzenie dziennika inwestycyjnego to niedoceniane, ale niezwykle wartościowe narzędzie. Zapisuj w nim każdą transakcję: datę, cenę zakupu/sprzedaży, powód wejścia w pozycję, powód wyjścia, a także swoje emocje i wnioski. Analizując swój dziennik po pewnym czasie, będziesz w stanie zidentyfikować powtarzające się błędy, zrozumieć, co działa, a co nie, i ciągle doskonalić swoją strategię. To pomaga w obiektywnej ocenie własnych działań i jest kluczowe dla długoterminowego rozwoju jako inwestor.

Przeczytaj również: Zarabianie 200 zł dziennie na giełdzie: Realny cel czy mit?

Inwestowanie pasywne vs. aktywne: Która droga jest bezpieczniejsza dla początkujących?

Wielu początkujących inwestorów marzy o "pokonaniu rynku" poprzez aktywne zarządzanie portfelem. Niestety, badania pokazują, że przeciętny inwestor indywidualny często osiąga wyniki gorsze od szerokiego rynku, właśnie z powodu prób "timowania rynku" i częstych transakcji. Z mojej perspektywy, dla większości początkujących bezpieczniejszą i często bardziej efektywną drogą jest inwestowanie pasywne, np. poprzez fundusze indeksowe (ETF-y). Pozwalają one na niskokosztowe inwestowanie w szeroki rynek (np. S&P 500) i czerpanie z jego długoterminowego wzrostu, bez konieczności ciągłego analizowania spółek i podejmowania ryzykownych decyzji.

Giełda to nie kasyno: odzyskaj kontrolę i inwestuj z głową

Z mojego doświadczenia jasno wynika, że giełda nie jest kasynem, jeśli podchodzi się do niej świadomie, z odpowiednią wiedzą i strategią. Statystyki strat, zwłaszcza na rynku instrumentów pochodnych, mogą być zniechęcające, ale nie muszą dotyczyć Ciebie. Kluczem do sukcesu jest ciągła edukacja, konsekwentne zarządzanie ryzykiem, cierpliwość i unikanie pułapek psychologicznych. Pamiętaj, że inwestowanie to maraton, a nie sprint. Odzyskaj kontrolę nad swoimi finansami, inwestuj z głową, a zwiększysz swoje szanse na budowanie stabilnego kapitału w długim terminie.