Inwestowanie na giełdzie w 2026: perspektywy, instrumenty i strategie dla początkujących

- Polska giełda (GPW) w 2026 roku może kontynuować hossę, wspierana przez stabilne otoczenie makroekonomiczne i prognozowany wzrost PKB.

- Kluczowym trendem będzie wzrost zainteresowania małymi i średnimi spółkami (mWIG40, sWIG80), które mogą przynieść ponadprzeciętne stopy zwrotu.

- Warto rozważyć inwestycje w akcje spółek dywidendowych (np. PKO BP, Pekao, PZU, Grupa Kęty) oraz fundusze ETF (śledzące WIG20, mWIG40, sWIG80) dla dywersyfikacji.

- Perspektywiczne sektory to energetyka (w tym zielona), nowe technologie (szczególnie związane z AI) oraz dobra konsumpcyjne.

- Dla początkujących kluczowe jest założenie rachunku maklerskiego, dywersyfikacja portfela, regularne inwestowanie nawet małych kwot oraz świadomość ryzyka.

- Inwestowanie na giełdzie zawsze wiąże się z ryzykiem utraty kapitału; należy inwestować tylko środki, na których stratę można sobie pozwolić.

Zanim zainwestujesz pierwszą złotówkę: Co musisz wiedzieć o giełdzie w 2026 roku

Prognozy na 2026 rok malują obraz polskiej giełdy jako miejsca, które może nadal oferować atrakcyjne możliwości inwestycyjne. Eksperci wskazują na solidne otoczenie makroekonomiczne, z prognozowanym wzrostem PKB Polski na poziomie 3,5-4%, co stanowi mocny fundament dla rozwoju spółek. Dodatkowo, stabilizująca się inflacja i potencjalnie słabszy dolar amerykański mogą sprzyjać rynkom wschodzącym, w tym naszej rodzimej giełdzie. To wszystko tworzy środowisko, w którym inwestowanie może przynieść satysfakcjonujące rezultaty, choć pamiętajmy, że giełda to nie kasyno. Kluczowe jest podejście zdyscyplinowane i oparte na wiedzy.

Chcę od razu podkreślić jedną, fundamentalną zasadę, która powinna przyświecać każdemu inwestorowi, zwłaszcza na początku drogi: inwestuj tylko te środki, na których stratę możesz sobie pozwolić. Giełda wiąże się z ryzykiem, a świadomość tego ryzyka jest pierwszym krokiem do jego skutecznego zarządzania. Nie jest to hazard, lecz świadome lokowanie kapitału z nadzieją na jego pomnożenie, ale zawsze z potencjalnym ryzykiem straty.

Zanim jednak zanurzymy się w szczegóły strategii, warto poznać podstawowe narzędzia, którymi dysponujemy na rynku. Na giełdzie papierów wartościowych możemy inwestować w różnorodne instrumenty finansowe. Najpopularniejsze z nich to akcje, które dają nam udział w zyskach i stratach spółki, fundusze ETF (Exchange Traded Funds), które pozwalają na łatwą dywersyfikację poprzez śledzenie całych indeksów takich jak WIG20, mWIG40 czy sWIG80, oraz obligacje, wśród których jednymi z najbezpieczniejszych są obligacje skarbowe, oferujące stały dochód.

- Akcje: Są to papiery wartościowe reprezentujące udział w kapitale zakładowym spółki akcyjnej. Kupując akcje, stajesz się współwłaścicielem firmy.

- Fundusze ETF: To fundusze inwestycyjne notowane na giełdzie, które zazwyczaj odzwierciedlają skład i wyniki określonego indeksu giełdowego (np. WIG20, S&P 500). Stanowią one prosty sposób na dywersyfikację.

- Obligacje: Są to dłużne papiery wartościowe, w których emitent (np. państwo lub firma) zobowiązuje się do zwrotu pożyczonego kapitału wraz z odsetkami w określonym terminie.

W co inwestować na giełdzie? Przegląd najpopularniejszych opcji

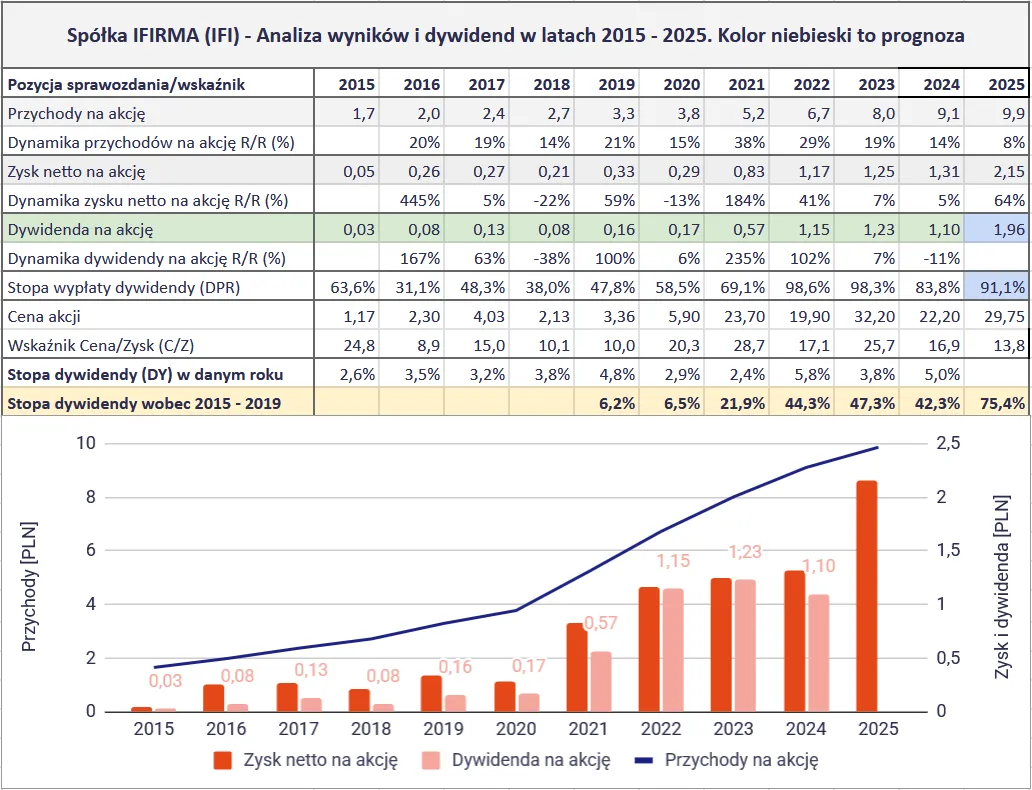

Wybór konkretnych instrumentów zależy od Twoich celów inwestycyjnych, tolerancji ryzyka i horyzontu czasowego. Jeśli szukasz stabilnych, regularnych dochodów, warto przyjrzeć się akcjom spółek dywidendowych. Są to firmy, które systematycznie dzielą się swoimi zyskami z akcjonariuszami. W Polsce do firm, które często są wymieniane w kontekście dywidend, należą przedstawiciele sektora bankowego, tacy jak PKO BP czy Pekao, ubezpieczyciele jak PZU, a także firmy przemysłowe jak Grupa Kęty czy Budimex. Ich atrakcyjność rośnie szczególnie w okresach spadających stóp procentowych, gdy dywidendy stają się bardziej konkurencyjne w porównaniu do oprocentowania lokat.

Dla tych, którzy cenią sobie prostotę i szeroką dywersyfikację, doskonałym rozwiązaniem mogą być fundusze ETF. Pozwalają one na inwestowanie w cały koszyk akcji jednym zleceniem, nawet przy niewielkich kwotach. Na polskiej giełdzie dostępne są ETF-y śledzące główne indeksy, takie jak WIG20 (największe spółki), mWIG40 (średnie spółki) czy sWIG80 (małe spółki). Jest to szczególnie polecana opcja dla początkujących inwestorów, którzy chcą zminimalizować ryzyko związane z wyborem pojedynczych akcji.

Alternatywą dla lokat bankowych, szczególnie w kontekście poszukiwania bezpieczeństwa, są obligacje skarbowe. Uważane za jedne z najbezpieczniejszych instrumentów inwestycyjnych na rynku, oferują przewidywalny zwrot i są dobrym wyborem dla osób o niskiej tolerancji ryzyka lub jako element stabilizujący portfel.

Trendy i prognozy na 2026: Które sektory i spółki warto mieć na oku

Patrząc w przyszłość, eksperci przewidują, że w 2026 roku możemy zaobserwować przesunięcie zainteresowania inwestorów w stronę mniejszych i średnich spółek, notowanych w indeksach mWIG40 i sWIG80. Choć wiąże się to z potencjalnie wyższym ryzykiem i zmiennością, segmenty te mogą zaoferować ponadprzeciętne stopy zwrotu, korzystając z ożywienia gospodarczego i spadających stóp procentowych.

Ponownie warto zwrócić uwagę na spółki dywidendowe, takie jak PKO BP, Pekao, PZU, Grupa Kęty czy Budimex. Stanowią one stabilny fundament portfela, generując regularny dochód pasywny, który może być szczególnie cenny w niepewnych czasach.

Wśród sektorów, które mogą zyskać na znaczeniu w 2026 roku, wymienia się:

- Energetyka: Zarówno tradycyjne źródła, jak i te związane z transformacją w kierunku zielonej energii.

- Nowe technologie: Szczególnie spółki, które potrafią wykorzystać potencjał sztucznej inteligencji (AI).

- Dobra konsumpcyjne: Branża, która często dobrze radzi sobie w okresach stabilnego wzrostu gospodarczego.

Globalny trend rozwoju sztucznej inteligencji (AI) ma coraz większy wpływ również na polski rynek. Spółki technologiczne, które rozwijają innowacyjne rozwiązania oparte na AI, lub te, które wdrażają te technologie w swoich procesach, mogą doświadczyć wzrostu zainteresowania inwestorów i pozytywnych zmian w wycenie ich akcji. Warto śledzić firmy, które aktywnie działają w tym dynamicznie rozwijającym się obszarze.

Jak mądrze zacząć inwestować na giełdzie krok po kroku

Pierwszym, niezbędnym krokiem do rozpoczęcia przygody z inwestowaniem na giełdzie jest założenie rachunku maklerskiego. Możesz to zrobić w jednym z wielu domów maklerskich działających na polskim rynku. Proces ten jest zazwyczaj prosty i można go przeprowadzić online.

Po otwarciu rachunku i zasileniu go środkami, możesz dokonać swojej pierwszej transakcji. Oto uproszczony proces:

- Zaloguj się do swojego systemu transakcyjnego brokera.

- Wyszukaj interesujący Cię instrument (np. akcje konkretnej spółki lub jednostki funduszu ETF).

- Złóż zlecenie kupna, określając liczbę jednostek oraz maksymalną cenę, jaką jesteś gotów zapłacić.

- Po zatwierdzeniu zlecenia, jeśli znajdzie się ono na rynku po Twojej cenie lub lepszej, transakcja zostanie zrealizowana.

Pamiętaj, że inwestowanie na giełdzie nie wymaga posiadania dużego kapitału początkowego. Strategia regularnego inwestowania nawet niewielkich kwot, na przykład 100-200 zł miesięcznie, w instrumenty takie jak ETF-y, może przynieść znaczące efekty w długim terminie. Dzieje się tak dzięki potędze procentu składanego, który sprawia, że Twoje zyski zaczynają pracować na kolejne zyski.

Zarządzanie ryzykiem: Jak inwestować, żeby nie stracić

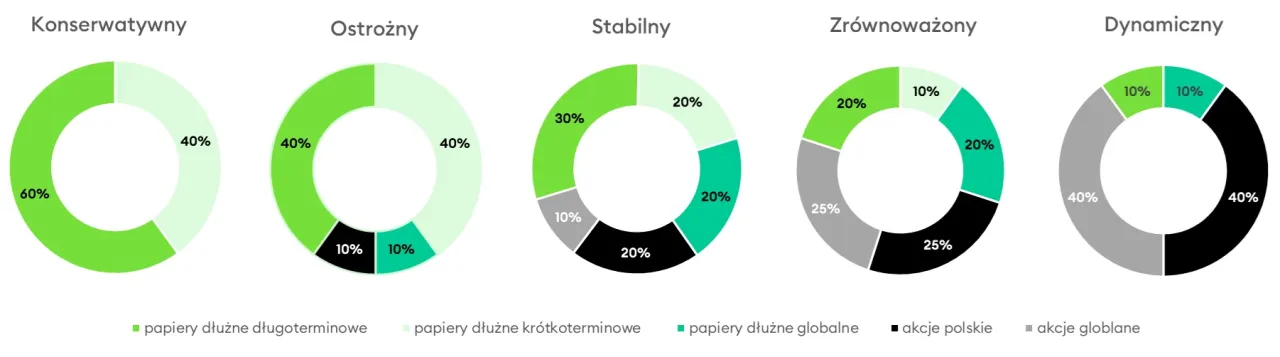

Kluczową zasadą bezpiecznego inwestowania jest dywersyfikacja. Polega ona na mądrym podziale kapitału na różne klasy aktywów, sektory gospodarki, a nawet różne rynki geograficzne. Dzięki temu, jeśli jedna część Twojego portfela doświadczy spadków, inne mogą je zrekompensować. Przykłady dywersyfikacji to:

- Inwestowanie w akcje różnych spółek z różnych branż.

- Uzupełnianie portfela o fundusze ETF, które same w sobie są już zdywersyfikowane.

- Rozważenie dodania obligacji, które zazwyczaj charakteryzują się niższą zmiennością niż akcje.

Niezwykle ważne jest również określenie swojego horyzontu inwestycyjnego i trzymanie się ustalonego planu, aby unikać podejmowania pochopnych, emocjonalnych decyzji. Inwestowanie w długim terminie, szczególnie przy regularnych, małych wpłatach, jest strategią, która pozwala na niwelowanie krótkoterminowych wahań rynkowych i budowanie kapitału.

Początkujący inwestorzy często popełniają podobne błędy. Oto kilka z nich i wskazówki, jak ich unikać:

- Brak dywersyfikacji: Inwestowanie całego kapitału w jedną spółkę lub sektor. Jak unikać: Zawsze dziel kapitał na różne aktywa.

- Inwestowanie zbyt dużych środków: Ryzykowanie pieniędzy, których utrata byłaby bolesna. Jak unikać: Pamiętaj o zasadzie inwestowania tylko środków, na których stratę możesz sobie pozwolić.

- Podejmowanie decyzji pod wpływem emocji: Sprzedawanie akcji w panice podczas spadków lub kupowanie ich w euforii podczas wzrostów. Jak unikać: Trzymaj się swojego planu inwestycyjnego i opieraj decyzje na analizie, a nie na chwilowych nastrojach rynkowych.

- Brak researchu: Inwestowanie w coś, czego się nie rozumie. Jak unikać: Zanim zainwestujesz, dowiedz się jak najwięcej o danej spółce lub instrumencie.

Przeczytaj również: Jak zacząć inwestować na giełdzie? Praktyczny przewodnik dla początkujących

Twoja strategia inwestycyjna na start

Dla początkującego inwestora, rozsądnym podejściem może być zbudowanie portfela opartego na dywersyfikacji. Przykładowo, można rozważyć następujący podział:

- 50% w fundusze ETF: Wybierz ETF-y śledzące szerokie indeksy, takie jak WIG20 lub mWIG40, aby zapewnić sobie ekspozycję na dużą część rynku.

- 30% w akcje spółek dywidendowych: Wybierz kilka stabilnych firm o ugruntowanej pozycji rynkowej, które regularnie wypłacają dywidendy.

- 20% w małe i średnie spółki (sWIG80/mWIG40): Ta część portfela może mieć na celu wyższy potencjał wzrostu, ale wiąże się też z wyższym ryzykiem.

Pamiętaj, że jest to jedynie przykład i nie stanowi rekomendacji inwestycyjnej. Kluczowe jest dostosowanie strategii do własnych potrzeb i możliwości.

Aby stale rozwijać swoją wiedzę inwestycyjną, warto korzystać z wiarygodnych źródeł. Polecam regularne śledzenie renomowanych portali finansowych, analizy i raporty publikowane przez domy maklerskie, a także materiały edukacyjne dostępne online. Zrozumienie rynku i ciągłe poszerzanie wiedzy to najlepsza droga do sukcesu na giełdzie.