Bony skarbowe to krótkoterminowe papiery dłużne emitowane przez Skarb Państwa, stanowiące popularny instrument do lokowania nadwyżek finansowych. Zrozumienie mechanizmu ich działania i sposobu naliczania rentowności jest kluczowe dla oceny potencjalnych zysków i dopasowania ich do własnych celów inwestycyjnych. W tym artykule przyjrzymy się bliżej, jak bony skarbowe generują zysk, jakie czynniki wpływają na ich rentowność, jakie ryzyko się z nimi wiąże oraz jak można je nabyć.

- Bony skarbowe to krótkoterminowe papiery dłużne emitowane przez Skarb Państwa.

- Zysk z bonów opiera się na mechanizmie dyskonta kupujesz taniej, sprzedajesz (wykupujesz) po wartości nominalnej.

- Są to jedne z najbezpieczniejszych instrumentów finansowych, gwarantowane przez Skarb Państwa.

- Rentowność bonów jest silnie powiązana ze stopami procentowymi NBP i poziomem inflacji.

- Zyski z bonów podlegają 19% podatkowi Belki.

- Dostępność dla inwestorów indywidualnych jest ograniczona, głównie przez rynek wtórny lub fundusze.

Bony skarbowe bez tajemnic: co musisz wiedzieć na start?

Bony skarbowe to papiery wartościowe emitowane przez Skarb Państwa, którego celem jest pozyskanie środków na finansowanie bieżących potrzeb budżetowych. Charakteryzują się one krótkim terminem zapadalności, który zazwyczaj mieści się w przedziale od 1 do 52 tygodni. Standardowa wartość nominalna jednego bonu skarbowego wynosi 10 000 złotych, co stanowi istotny próg wejścia dla indywidualnych inwestorów. Co ważne, bony skarbowe są papierami dłużnymi o charakterze dyskontowym, co odróżnia je od tradycyjnych instrumentów oprocentowanych odsetkami.

Jak działa zysk z dyskonta? Kluczowa różnica względem lokaty

Mechanizm generowania zysku z bonów skarbowych opiera się na tzw. dyskoncie. Oznacza to, że inwestor nabywa bon po cenie niższej od jego wartości nominalnej. Różnica między ceną zakupu a wartością nominalną, którą inwestor otrzymuje w dniu wykupu bonu, stanowi jego zysk. W przeciwieństwie do lokat bankowych czy oprocentowanych obligacji, bony skarbowe nie wypłacają odsetek. Cały zysk wynika z tej właśnie różnicy cenowej, co jest fundamentalną odmiennością w sposobie naliczania dochodu.

Dla kogo bony skarbowe są najlepszym rozwiązaniem?

Ze względu na swoją charakterystykę wysokie bezpieczeństwo, krótki termin zapadalności oraz stosunkowo wysoką wartość nominalną (10 000 zł) bony skarbowe są najczęściej wybierane przez inwestorów instytucjonalnych, takich jak banki czy fundusze inwestycyjne. Dla indywidualnych inwestorów, którzy dysponują odpowiednio dużym kapitałem i szukają bezpiecznej, krótkoterminowej lokaty, bony mogą być atrakcyjną opcją. Należy jednak pamiętać, że bezpośredni dostęp do rynku pierwotnego jest dla nich ograniczony, a zakup zazwyczaj odbywa się za pośrednictwem instytucji finansowych.

Jak w praktyce obliczyć zysk z bonów skarbowych krok po kroku

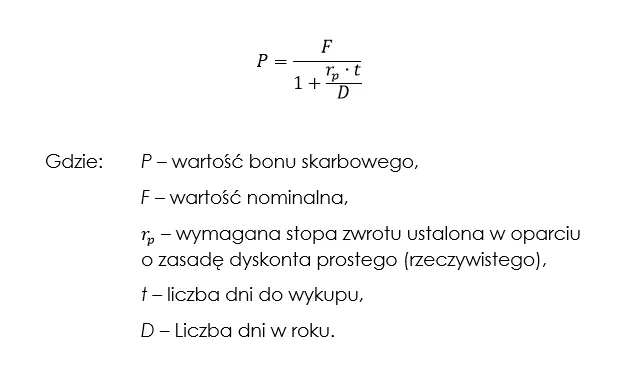

Wzór na rentowność, który warto znać praktyczny przykład

Obliczenie rocznej rentowności bonu skarbowego nie jest skomplikowane, jeśli znamy podstawowy wzór. Uproszczony wzór na rentowność w skali roku (przy założeniu prostego oprocentowania) wygląda następująco: Rentowność = [(Wartość nominalna - Cena zakupu) / Cena zakupu] * (Liczba dni w roku / Liczba dni do wykupu). Aby to zilustrować, przyjmijmy przykład: kupujesz bon skarbowy o wartości nominalnej 10 000 zł za 9 800 zł, a do jego wykupu pozostało 180 dni. Wówczas roczna rentowność wyniesie: [(10 000 - 9 800) / 9 800] * (365 / 180) ≈ [200 / 9 800] * 2.028 ≈ 0.0204 * 2.028 ≈ 4.16%. Jest to rentowność w ujęciu rocznym, niezależnie od tego, czy bon ma 3 miesiące, czy rok.

Cena zakupu a wartość nominalna: gdzie kryje się twój zarobek?

Jak widać na przykładzie, klucz do zysku z bonów skarbowych tkwi w różnicy między ceną, po jakiej je kupujesz, a wartością nominalną, którą otrzymasz w dniu zapadalności. Im większa jest ta różnica, tym wyższa będzie rentowność inwestycji. Na rynku wtórnym cena bonu może się wahać w zależności od bieżącej sytuacji rynkowej i poziomu stóp procentowych. Dlatego też, kupując bon, warto zwrócić uwagę na cenę zakupu im jest niższa w stosunku do wartości nominalnej, tym potencjalnie większy zysk.

Nie zapomnij o podatku Belki: jak wpływa on na ostateczny zysk?

Każdy zysk kapitałowy w Polsce podlega opodatkowaniu. Zyski z bonów skarbowych nie są wyjątkiem i podlegają 19% zryczałtowanemu podatkowi od dochodów kapitałowych, powszechnie znanemu jako "podatek Belki". W praktyce, dla inwestorów indywidualnych nabywających bony za pośrednictwem banków czy domów maklerskich, podatek ten jest zazwyczaj potrącany automatycznie w momencie wykupu bonu. Oznacza to, że na konto inwestora trafia już kwota netto, a formalności podatkowe są załatwione przez pośrednika.

Co tak naprawdę kształtuje rentowność bonów? Kluczowe czynniki rynkowe

Decyzje Rady Polityki Pieniężnej: jak stopy procentowe NBP wpływają na twoją inwestycję?

Rentowność bonów skarbowych jest ściśle powiązana z polityką pieniężną prowadzoną przez Radę Polityki Pieniężnej (RPP). Kiedy RPP decyduje się na podniesienie stóp procentowych, banki komercyjne również podnoszą oprocentowanie swoich produktów, a także rośnie rentowność nowo emitowanych papierów dłużnych, w tym bonów skarbowych. Wzrost stóp procentowych sprawia, że bony stają się bardziej atrakcyjne dla inwestorów. Analogicznie, obniżki stóp procentowych zazwyczaj prowadzą do spadku rentowności bonów.

Inflacja cichy wróg oszczędności. Czy bony skarbowe realnie chronią kapitał?

Inflacja jest jednym z największych zagrożeń dla realnej wartości oszczędności. Nawet jeśli bony skarbowe oferują dodatnią rentowność nominalną, wysoka inflacja może sprawić, że realna stopa zwrotu będzie ujemna. Oznacza to, że pomimo zarobku, siła nabywcza zainwestowanego kapitału spadnie. Dlatego też, oceniając atrakcyjność bonów, zawsze warto porównać ich rentowność z aktualnym wskaźnikiem inflacji.

Sytuacja gospodarcza Polski a zaufanie inwestorów

Ogólna kondycja gospodarki Polski, stabilność finansów publicznych oraz postrzeganie ryzyka inwestycyjnego kraju przez międzynarodowych inwestorów mają bezpośredni wpływ na rentowność, jakiej oczekują inwestorzy od bonów skarbowych. W okresach niepewności gospodarczej lub podwyższonego ryzyka, inwestorzy mogą żądać wyższej rentowności, aby zrekompensować sobie potencjalne zagrożenia. Stabilna i przewidywalna sytuacja gospodarcza sprzyja natomiast niższym rentownościom.

Czy inwestowanie w bony skarbowe jest w 100% bezpieczne? Analiza ryzyka

Gwarancja Skarbu Państwa, czyli (prawie) zerowe ryzyko niewypłacalności

Bony skarbowe są powszechnie uznawane za jeden z najbezpieczniejszych instrumentów finansowych dostępnych na rynku. Wynika to z faktu, że ich wykup gwarantowany jest przez Skarb Państwa. W przypadku Polski, ryzyko niewypłacalności emitenta jest minimalne, bliskie zeru. Jest to kluczowa zaleta, która przyciąga inwestorów poszukujących przede wszystkim ochrony kapitału.

"Bony skarbowe, jako papiery dłużne emitowane przez Skarb Państwa, są postrzegane jako jedne z najbezpieczniejszych instrumentów finansowych na rynku, oferujące gwarancję spłaty kapitału."

Ryzyko stopy procentowej: co się stanie, gdy RPP podniesie stopy po twoim zakupie?

Jednym z istotnych ryzyk związanych z inwestowaniem w bony skarbowe jest ryzyko stopy procentowej. Jeśli po zakupie bonu dojdzie do podwyżki stóp procentowych przez RPP, nowo emitowane bony będą oferować wyższą rentowność. W takiej sytuacji cena bonów nabytych wcześniej na rynku wtórnym może spaść, ponieważ staną się one mniej atrakcyjne w porównaniu do nowszych emisji. Jest to ryzyko szczególnie istotne, jeśli planujemy sprzedać bon przed terminem wykupu.Ryzyko płynności: czy sprzedaż bonu przed terminem wykupu jest problematyczna?

Chociaż istnieje rynek wtórny, na którym można sprzedać bony skarbowe przed terminem ich wykupu, płynność tego rynku może być zmienna. Dla inwestorów indywidualnych, zwłaszcza przy mniejszych kwotach, sprzedaż bonu może być czasami utrudniona lub wiązać się z koniecznością zaakceptowania niekorzystnej ceny. Warto o tym pamiętać, jeśli istnieje prawdopodobieństwo, że będziemy potrzebowali dostępu do zainwestowanych środków przed datą zapadalności bonu.

Bony skarbowe a obligacje detaliczne: co wybrać dla swoich oszczędności?

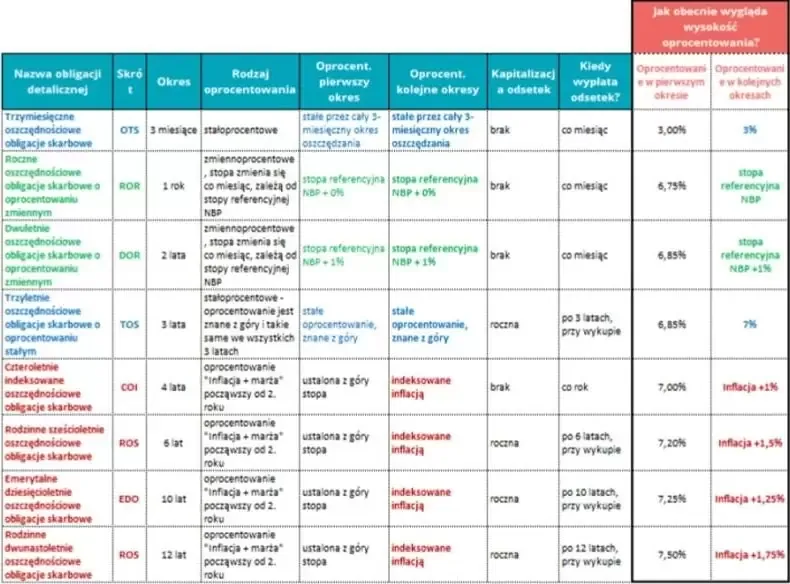

| Cecha | Bony Skarbowe | Obligacje Detaliczne |

|---|---|---|

| Okres zapadalności | Krótki (1-52 tygodnie) | Dłuższy (od 2 do nawet 12 lat) |

| Sposób oprocentowania/zysku | Dyskonto (różnica między ceną zakupu a wartością nominalną) | Odsetki (stałe, zmienne, indeksowane inflacją) |

| Dostępność dla inwestorów indywidualnych | Ograniczona (rynek wtórny, fundusze) | Bardzo dobra (bezpośredni zakup online, niski próg wejścia) |

| Próg wejścia (wartość nominalna) | Wysoki (10 000 zł) | Niski (zazwyczaj 100 zł) |

Jak i gdzie kupić bony skarbowe? Praktyczny przewodnik dla inwestora

Rynek pierwotny vs. rynek wtórny: gdzie szukać swojej szansy?

Rynek pierwotny bonów skarbowych, czyli aukcje organizowane przez Ministerstwo Finansów, jest dostępny głównie dla dużych instytucji finansowych, takich jak banki pełniące rolę dealerów skarbowych papierów wartościowych. Inwestorzy indywidualni zazwyczaj nie mają bezpośredniego dostępu do tego rynku. Ich główną drogą do nabycia bonów jest rynek wtórny.

Rola banków i domów maklerskich w dostępie do bonów skarbowych

Aby kupić bony skarbowe na rynku wtórnym, inwestorzy indywidualni muszą skorzystać z usług banków lub domów maklerskich. Instytucje te oferują platformy i doradztwo, umożliwiając zakup bonów od innych inwestorów lub sprzedaż posiadanych bonów. Warto sprawdzić ofertę swojego banku lub skontaktować się z domem maklerskim, aby dowiedzieć się o dostępnych możliwościach.

Czy fundusze rynku pieniężnego to prosta alternatywa?

Dla inwestorów, którzy nie dysponują wystarczająco dużym kapitałem, aby samodzielnie nabyć bony skarbowe, lub którzy szukają prostszego rozwiązania, alternatywą mogą być fundusze rynku pieniężnego. Fundusze te inwestują zgromadzone środki w krótkoterminowe papiery dłużne, w tym często w bony skarbowe. Jest to sposób na pośrednie czerpanie korzyści z inwestowania w te instrumenty, przy niższym progu wejścia i zazwyczaj większej płynności.

Podsumowanie: czy bony skarbowe to instrument dla ciebie w obecnej sytuacji rynkowej?

Kluczowe zalety inwestycji w bony skarbowe

- Wysokie bezpieczeństwo: Gwarancja Skarbu Państwa minimalizuje ryzyko utraty kapitału.

- Krótki horyzont inwestycyjny: Zapadalność do 52 tygodni pozwala na elastyczne zarządzanie środkami.

- Przewidywalność zysku: Mechanizm dyskonta zapewnia z góry znaną stopę zwrotu przy zakupie.

- Niskie ryzyko stopy procentowej przy utrzymaniu do wykupu: Jeśli nie sprzedajesz bonu przed terminem, nie ponosisz ryzyka związanego ze zmianami stóp procentowych.

Przeczytaj również: Czy fundusze inwestycyjne są bezpieczne? Sprawdź ryzyko i ochronę

Najważniejsze wady i ograniczenia, o których musisz pamiętać

- Wysoki próg wejścia: Wartość nominalna 10 000 zł może być barierą dla wielu inwestorów indywidualnych.

- Ryzyko inflacji: Realna rentowność może być ujemna, jeśli inflacja przewyższy zysk.

- Ograniczona płynność na rynku wtórnym: Sprzedaż przed terminem wykupu może być utrudniona lub niekorzystna cenowo.

- Brak możliwości zakupu na rynku pierwotnym dla indywidualnych inwestorów: Konieczność korzystania z pośredników.